导读:2%的财富客户可贡献80%左右的AUM什么是股票配资,0.05%的私行客户则可贡献25%的AUM。

【正文】

一、财富管理业务的性价比

(一)市场传统认知:20%的客户可贡献80%左右的体量

经济学对统计学中的数据规律有一个非常著名的总结,即帕累托法则(ParetoPrinciple),俗语称二八或八二定律,即20%的因素影响80%结果。也即,在归因分析中,往往只需要考虑其中最重要的20%即可,剩余的80%对归因分析的结果不会产生太大偏差性影响。

(二)内地银行的财富管理业务:2%的客户便可以80%左右的体量(如招行)

数据上看,帕累托法则在财富管理业务有很好的体现,且可能更为突出,即财富管理业务中2%的客户数量便可以贡献80%左右的体量,根本不需要20%。这里以财富管理业务和零售业务做得最好的招行为例,

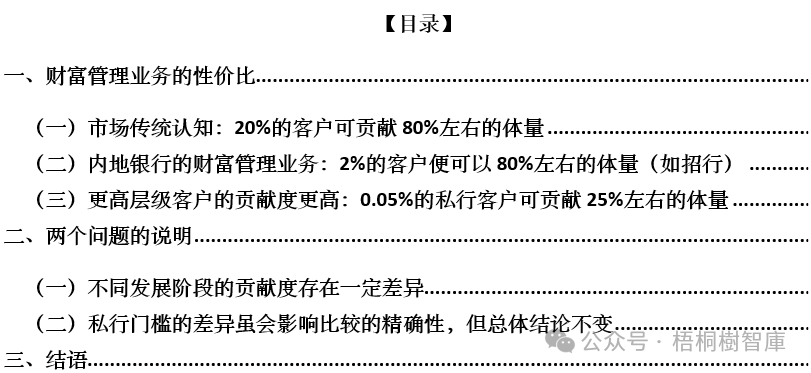

1、按月日均总资产规模将客户分为零售客户、金葵花客户以及私行客户。其中,金葵花客户是指月日均总资产在50万元以上(含)的零售客户,私行客户则是指月日均总资产在1000万元以上(含)的零售客户。

2、截至2023年底,招行分别拥有金葵花客户和零售客户达到464.06万户和1.97亿户,对应的AUM分别为10.82万亿元和13.32万亿元,也即金葵花客户数量仅占全部零售客户的2.36%,但其对应的AUM却占全部零售客户AUM的81.22%左右。换言之,招行剩余97-98%的零售客户贡献的AUM仅占19-20%之间。

3、这个规律并非仅适用于2023年,实际上通过2012年的以来的十余年数据来看,“2%的客户数量贡献80%的体量”这个规律几乎长期适用。例如,2016年以来,招行金葵花客户数量占全部零售客户数量的比例在1.84-2.36%的区间内徘徊,而其对应的AUM占全部零售客户AUM的比例则始终在80-83%之间徘徊,故大致可以认为就招行而言,2%的客户数量便可以贡献其80%以上的AUM体量,性价比非常高。

(三)更高层级客户的贡献度更高:0.05%的私行客户可贡献25%左右的体量

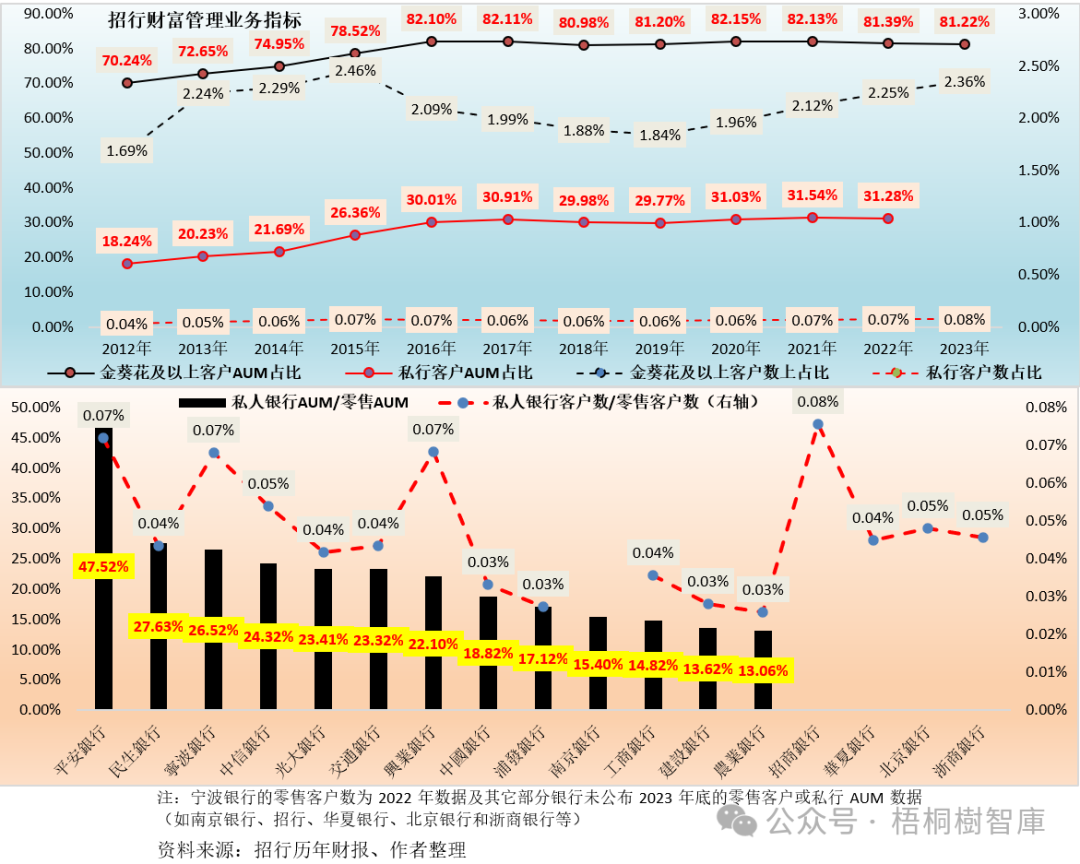

1、前面已经分析过,就财富管理业务而言,部分银行2%左右的客户便可以贡献其高达80%左右的AUM体量。实际上,更高层级客户的贡献度通常会更高一些,如财富管理客户中的私行客户,其基本可以用0.05%左右的客户数量贡献22%左右的AUM体量。

2、就笔者搜集的几家银行而言,基本均呈现这一特征。例如,平安银行、宁波银行、兴业银行的私行客户数量占其全部零售客户数量的比例均在0.7%左右,但其私行AUM占全部零售AUM的比例却分别高达47.52%、26.52%和22.10%;民生银行、中信银行、光大银行、交通银行与中国银行等银行私行客户数量占比约在0.03-0.05%左右,但对应的私行AUM占比仍分别高达27.63%、24.32%、23.41%、23.32%和18.82%。

3、进一步,工行、建行、农行的私行客户数量占其全部零售客户数量的比例分别为0.04%、0.03%和0.03%,但其对应的私行AUM占比则分别达14.82%、13.62%和13.06%。可以看出,相较于国有大行而言,股份行的私行客户贡献率明显要更高一些。

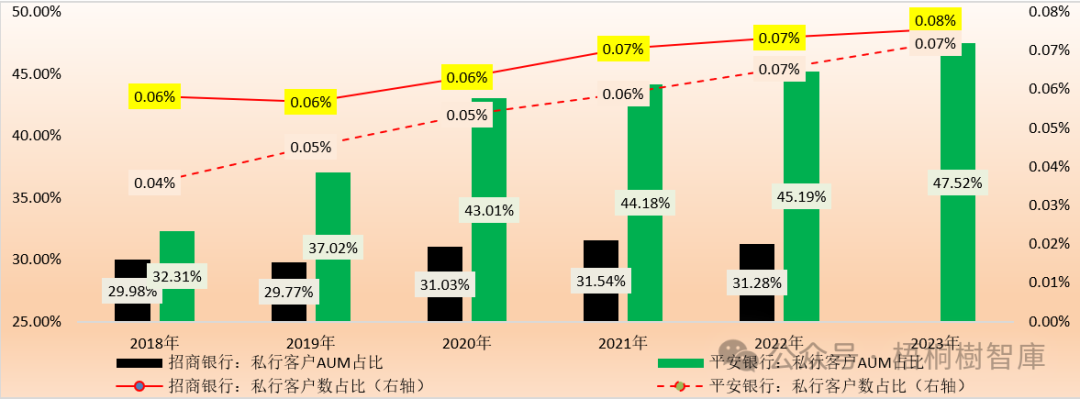

4、笔者尝试对比最受市场瞩目的招行与平安银行,近年来这两家银行在私行业务发力较多,效果也不多,目前招行与平安银行均别以0.07%的客户数量,分别贡献了其对应客户体量的31%和45%左右,明显要高于其它银行,说明其私行业务的质量要更高一些。

二、两个问题的说明

(一)不同发展阶段的贡献度存在一定差异

虽然站在当前来看,在财富管理业务发展已到一定阶段或相对成熟的银行中,客户的贡献度总体较高,但需要认识到,处于发展初早期的银行,其财富管理客户的贡献度通常会低一些。以招行为例,其在发展初期,2%左右的财富管理客户对体量的贡献度仅70%左右。

这意味着,随着财富管理业务的成熟,财富管理客户的质量也在不断提升,其对整体规模的贡献度自然会趋于上升,这可能就是财富管理业务的魅力所在。

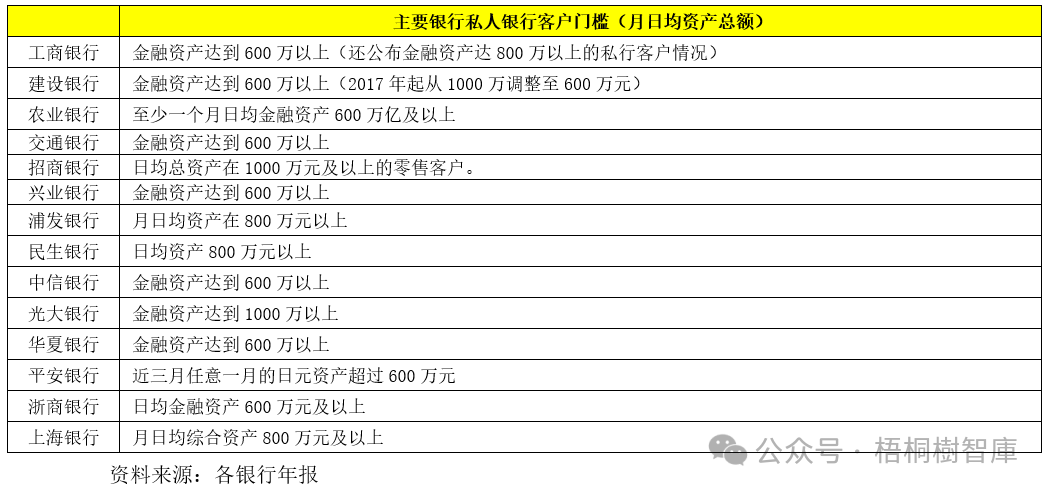

(二)私行门槛的差异虽会影响比较的精确性,但总体结论不变

由于不同银行对私行客户门槛的设定有所差异(如目前内地银行将私行客户的门槛分别设定在600万元、800万元及1000万元不等),这在一定程度上会影响不同银行之间私行客户贡献度的可比性。不过,结论大体是一致的,如门槛相当的工行、建行、农行、交行、兴业银行、中信银行、华夏银行、平安银行、浙商银行之间便具有可比性,而招行与光大银行之间也有可比性,浦发银行、民生银行、上海银行等之间同样也有可比性。

故门槛设定的差异仅会影响比较的精确性,但并不影响总体结论。

三、结语

通过前面数据的分析,大致可以认为财富管理业务极具性价比,“2%的客户贡献80%左右的体量以及0.05%的私行客户贡献25%左右的体量”等结论应有一定吸引力,故在大力发展财富管理业务方面不应有任何迟疑,清晰的方向能够为战略的制定、策略的实施提供支撑,对此要有足够的认知与共识。

这大概也是招行、平安银行、宁波银行、微众银行与网商银行等主流银行近年频繁发力财富管理业务的最重要原因什么是股票配资,甚至有些银行将其视为第二增长曲线。